¿Cómo Calcular el Flujo de Efectivo (Cashflow) para una Propiedad de alquiler? 💸

Uno de los mayores beneficios de ser propietario de una propiedad de inversión para alquiler es el flujo de efectivo. Este es el dinero que te llevas al bolsillo o depositas en tu cuenta bancaria cada mes como propietario del inmueble.

Primero, lo esencial: El flujo de efectivo o cashflow

Quiero decir desde el principio, el flujo de efectivo no es el único indicador importante cuando inviertes en inmuebles. Por ejemplo, si tienes una propiedad de alquiler y tienes una deuda o una hipoteca sobre esa propiedad, solo el hecho de mantenerla y pagar esa deuda con el tiempo (lo que se conoce como amortización del principal) puede ser una forma de acumular una gran riqueza. (En este video te explico las diferentes rentabilidades que puedes obtener de una propiedad en alquiler.)

Puedes ver el flujo de efectivo como el motor de un tren, arrastrando muchos otros elementos de tu vehículo de inversión. Puedes utilizar el flujo de efectivo para construir reservas de efectivo que te ayuden a mantener tu inversión a largo plazo, para ahorrar dinero para comprar otras propiedades de inversión o incluso para acelerar la amortización de tu deuda. Por todas estas razones, es crucial entender y calcular el flujo de efectivo.

Entonces, ¿cómo calculamos el flujo de efectivo?

Si quieres asegurarte de tener flujo de efectivo en un piso, primero necesitas aprender a calcularlo. ¿La buena noticia? ¡No es tan difícil como parece!

El flujo de efectivo es simplemente un término informal para algo llamado ingreso neto después de financiación. Así que vamos a desglosar esto:

- Renta Total: Comenzamos con la renta total que obtienes. Puedes utilizar varias fuentes para determinar este número. Si estás comprando una propiedad, puedes ver cuánto se alquila actualmente. O puedes preguntar a cuanto se alquila un piso similar en el mismo bloque. Y, hoy en día, con la cantidad de recursos online que tenemos a nuestro alcance, cualquier plataforma tipo Idealista te facilita precios orientativos de alquiler de un piso similar en la zona. Pero no te quedes solo con eso, estudia el mercado y habla con un agente inmobiliario local para tener una mejor idea de la renta potencial. Una de las primeras preguntas que suelo hacer al de la inmobiliaria cuando me enseña un piso para comprar es, «y por cuánto lo podríamos alquilar». Piensa que quizás le dejes gestionar la búsqueda de inquilinos si compras el piso, por lo que tratará de no pillarse los dedos.

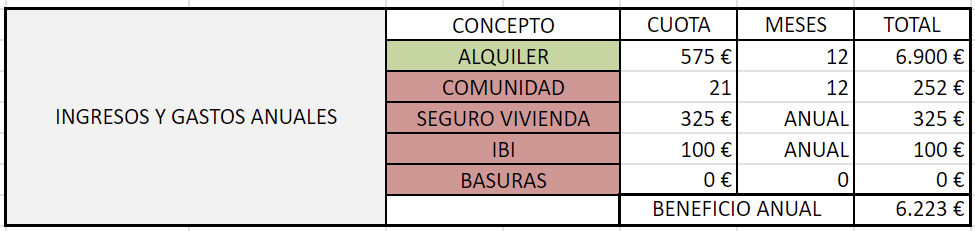

- Gastos Operativos: A esto le restas los gastos operativos, que incluyen impuestos (IBI), seguro, mantenimiento, gestión, comunidad, y otros posibles gastos. No olvides tener en cuenta los impuestos sobre la propiedad y el seguro, estos pueden variar según la ubicación y el tipo de propiedad.

Ingresos por alquiler – Gastos operativos = Ingresos (Renta) operativos netos (NOI)

- Ingresos (Renta) operativos netos (NOI): Al restar estos gastos operativos de lo que obtienes del alquiler, obtienes lo que se llama el ingreso operativo neto. Este es el flujo de efectivo que tienes antes de pagar tu pago de la hipoteca.

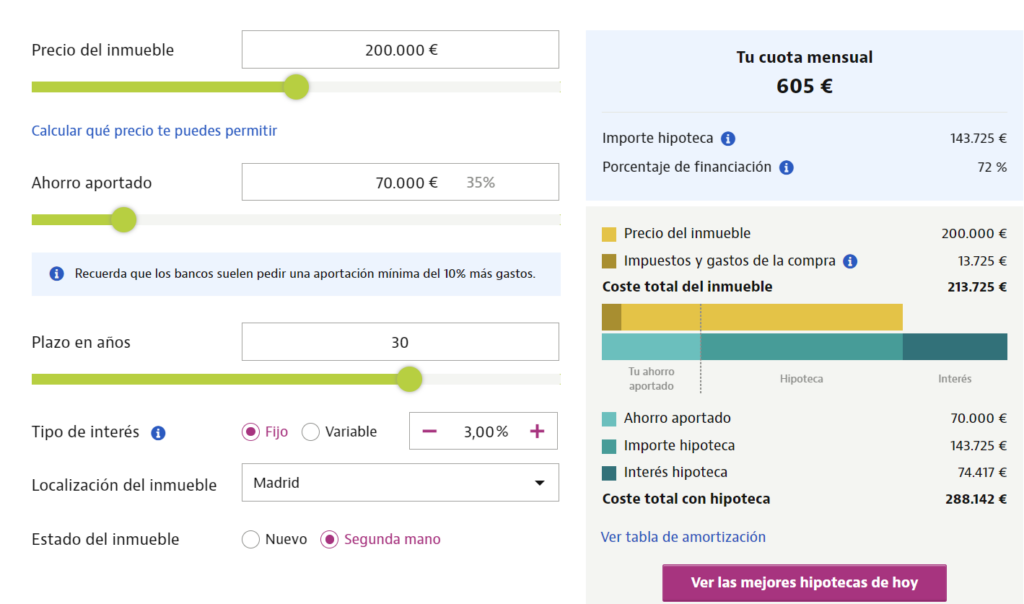

- Coste de financiación: A tu NOI, le restas el coste de financiación. Este es el coste total de pagar una hipoteca, que incluye tus pagos de principal e interés. Cuando restas el coste de financiación (hipoteca) del NOI, obtienes lo que se llama ingreso neto después de financiación.

💸 Renta operativa neta (NOI) – Coste financiación= Ingresos netos después de la financiación (es decir, tu flujo de efectivo, tu CASHFLOW)

Un ejemplo práctico 🏠

Imagina que has comprado una propiedad de alquiler por 200.000€ y esperas recibir 1.200€ de alquiler cada mes. Tus impuestos, seguro y comunidad son de 150€ al mes, y has estimado los gastos de mantenimiento en 100€ al mes. Además, tienes un administrador de propiedades (seguramente que no tendrás esta figura, pero así lo enrevesamos un poco) que te cobra un 10% del alquiler que obtienes, es decir, 120€.

Calculamos el NOI restando los gastos operativos de la renta:

NOI = Renta total - Gastos operativos

NOI = 1200€ - (150€ + 100€ + 120€) = 830€Ahora, supongamos que has financiado la compra de la propiedad con una hipoteca de 30 años a un interés del 3%, lo que te supone un pago mensual de 605€.

Calculamos el ingreso neto después de financiamiento restando el costo de financiamiento del NOI:

Ingreso neto después de financiación = NOI - Hipoteca

Ingreso neto después de financiación = 830€ - 605€ = 225€Por lo tanto, tu flujo de efectivo mensual para esta propiedad de alquiler sería de 225€.

Por qué es vital considerar todos los gastos

Una trampa común en la que caen los inversores inmobiliarios novatos es no considerar todos los gastos posibles. Aquí hay algunas cosas que es posible que te olvides de incluir en tus cálculos:

- Gastos de mantenimiento y reparación: No todos los meses van a ser tranquilos. Podrías tener que afrontar la reparación de mobiliario, reemplazar un electrodoméstico, etc. Para tener esto en cuenta, reserva un porcentaje de tus ingresos por alquiler cada mes para cubrir estos costes. Por ejemplo, si reservas un 7,5% de 1.200 euros al mes, eso sería 90 euros al mes para mantenimiento y reparaciones.

- Gastos de renovación: Estos son los costes de reemplazo a largo plazo para cosas como el tejado, la calefacción y el aire acondicionado, etc. Son inevitables, y debes estar preparado para ellos. Por ejemplo, si estableces otro 7,5% de tus ingresos de alquiler para los gastos de capital, eso sería otros 90 euros al mes. [Cómo gestionar las reservas de efectivo en propiedades de alquiler: ¿cuánto es suficiente?]

- Impuestos y tasas: (IBI), tasas (limpieza, basura)

- Gastos de comunidad: la cuantía dependerá del tipo de propiedad. ¿Tiene ascensor?¿Otro tipo de instalaciones?

- Gastos de financiación: No olvides la cuota de tu hipoteca. Esto incluye tanto el interés como el principal. Un error común es sólo contar el interés y olvidarse del principal. Esto puede dar una imagen incorrecta de tu flujo de efectivo.

Conclusión: Invertir inteligentemente 🧠

La inversión inmobiliaria puede ser una forma lucrativa de aumentar tu patrimonio si se hace correctamente. El flujo de efectivo es un componente clave para el éxito de la inversión inmobiliaria, y es esencial saber cómo calcularlo y maximizarlo.

Al final del día, cada euro cuenta. Los pequeños ajustes a tu estrategia de inversión pueden tener un gran impacto en tu flujo de efectivo y, en última instancia, en tu éxito como inversor inmobiliario.

Recuerda, invertir en propiedades no es solo comprar y olvidarse. Es un negocio activo que requiere atención constante y ajustes estratégicos.